Criptovalute/7 - Regime fiscale

La criptovaluta è una valuta estera

Il possesso di criptovaluta è normato dall’Agezia delle Entrate. Non da una legge specifica ma i Bitcoin e tutte le criptovalute in generale sono inquadrate come valute estere, alla stregua, ad esempio, del dollaro.

Exchange italiani

Le criptovalute detenute in exchange italiani non vanno dichiarate nella dichiarazione dei redditi.

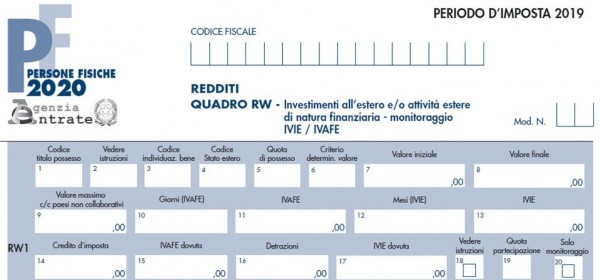

Exchange esteri

Le criptovalute detenute in exchange esteri, ai fini di monitoraggio fiscale, vanno dichiarate, indipendentemente dall’ammontare, nella dichiarazione dei redditi nel quadro RW, indicando il controvalore in Euro al 01 Gennaio e il controvalore in Euro al 31 Dicembre.

La particolarità è che il “codice stato estero” non va compilato perché le criptovalute, a differenza delle valute estere reali, sono “aterritoriali”.

Plusvalenza e Capital Gain

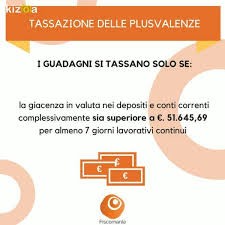

Non è richiesto di sempre e comunque di pagare le tasse sul loro possesso. La tassazione, il Capital Gain, scatta solo nel caso si generino plusvalenze (ovvero si acquista a un prezzo inferiore e si vende a uno maggiore) che superino una determinata soglia.

Tale soglia è normata per ciò che riguarda le valute estere ed è pari al controvalore di 51.645,69 € (deriva dalle 100 milioni delle vecchie lire) per almeno 7 giorni lavorativi.

In questo caso la plusvalenza andrà indicata nel quadro RT del modello della dichiarazione dei redditi, liquidando la relativa imposta sostitutiva con un'aliquota del 26%, detta Capital Gain.

A titolo indicativo, acquistando criptovaluta per 15.000 € a gennaio e rivendendola per 25.000 € il mese successivo, effettuando quindi una speculazione di 10.000 € (25.000-10.000), questi non vengono tassati perché al di sotto della soglia di 51.645,69 €.

Esempio pratico ipotizzato sul 2020

Possedere 5 BTC (Bitcoin), delineava il seguente panorama:

- Al 01 Gennaio 2020, quando il Bitcoin valeva circa 6.000€, significa avere un controvalore di 30.000€ (6.000*5).

- Al 31 Dicembre 2020, quando il Bitcoin valeva circa 20.000€, significava avere un controvalore di 100.000€ (20.000*5.

Venderli al 31 Dicembre significava guadagnare 70.000€ (100.000€ - 30.000€) ma che non sono soggetti a tassazione perché al 01 Gennaio 2020 il valore del Bitcoin era di 6.000€.

Ciò sarebbe valso anche se ulteriori Bitcoin fossero stati acquistati in corso d’anno: avrebbe fatto comunque fede il loro valore al 01 Gennaio 2020 ai fini del calcolo per il controllo del superamento della soglia di 51.645,69€.

Sempre che durante l’anno non si fossero acquistati Bitcoin tali da aumentare i 5 BTC posseduti al 01 Gennaio 2020 in quantità utile a superare la soglia di 51.645,69€ moltiplicandoli per i 6.000€:

- Se durante l’anno si fosse proceduto ad acquistare altri 3 BTC, se ne sarebbero posseduti quindi 8 BTC che, moltiplicati per 6.000€, sarebbe risultato un controvalore di 48.000€ (6.000*8), quindi una plusvalenza sempre sotto la soglia e non tassabili.

- Se durante l’anno si si fosse proceduto ad acquistare altri 4 BTC, se ne sarebbero posseduti 9 BTC che, moltiplicati per 6.000€, sarebbe risultato un controvalore di 54.000€ (6.000*9), stavolta una plusvalenza di 2.354,31€ (54.000€-51.645,69€) sopra la soglia, differenza sulla quale si applica la tassazione del Capital Gain del 26% sulla plusvalenza (2.354,31), pari a circa 612€.

Esempio pratico ipotizzato sul 2021

Il Bitcoin al 01 Gennaio 2021 valeva circa 20.000€. Possederne 3 BTC significa già essere oltre la soglia perché il loro controvalore complessivo è di 60.000€ (20.000*3), quindi 8.354,31€ (60.000 - 51.645,69) oltre la soglia. Quindi eventuali vendite saranno soggette a tassazione.

Supponendo che al prossimo 31 Dicembre 2021 il valore del Bitcoin scenda e si attesti a 10.000€ (la metà rispetto al 01 Gennaio 2021) è lampante che si è di fronte ad una perdita (non realizzata fino a che non si vendono i BTC) poiché il controvalore di 60.000€ (20.000*3) dei Bitcoin al 01 Gennaio 2021 diventa di 30.000€ (10.000*3) al 31 Dicembre 2021.

Poiché al 01 Gennaio 2021 risultava essere stata superata la soglia, se nel corso dell’anno si saranno venduti Bitcoin, su queste vendite si applicherà il Capital Gain del 26% sulla plusvalenza, se generata, anche se si risulterà in perdita.

Dichiarazione possesso criptovaluta in wallet privati

Per le criptovalute detenute sul wallet privato, ne va dichiarato il possesso. Ai fini di monitoraggio fiscale, vanno tutte dichiarate, indipendentemente dall’ammontare, nella dichiarazione dei redditi nel quadro RW (la questione é comunque in discussione poiché il wallet privato e la criptovaluta in esso contenuta, si trova su suolo nazionale).

L’evasione dell’imposta del Capital gain per mancato obbligo dichiarativo della plusvalenza imponibile, quindi superiore a 51.645,69 Euro, vengono applicate sanzioni fino a 240% e scatta il penale con la reclusione.

La mancata dichiarazione del possesso di criptovalute, in caso di accertamento, comporta una sanzione del loro controvalore calcolato al 01 gennaio. La sanzione va dal 3% al 15% nel caso di criptovalute detenute su exchange di paesi in whitelist (i principali tutti i più importanti) e dal 6% al 30% nel caso di criptovalute detenute su exchange di paesi in blacklist.